По завершении финансового года в бухгалтерском учете бюджетных учреждений необходимо закрыть ряд счетов и определить финансовый результат. До закрытия финансового года следует провести подготовительную работу, чтобы обеспечить достоверность годовой бухгалтерской отчетности. Основные вопросы, касающиеся финансирования и закрытия финансового года в бюджетном учреждении, рассмотрим в данной статье.

ОСОБЕННОСТИ ЗАКРЫТИЯ ФИНАНСИРОВАНИЯ

- Учреждение, финансируемое субсидиями на выполнение государственного задания, обязано до 31 декабря включительно рассчитаться по своим обязательствам:

- начислить и выплатить зарплату по бюджетному виду деятельности и перечислить страховые взносы;

- произвести все выплаты в пределах полученных годовых ассигнований по плану финансово-хозяйственной деятельности (ФХД), в разрезе статей КОСГУ;

- закрыть кредиторскую и дебиторскую задолженность.

2. Объем бюджетных ассигнований, выделенных на финансовый год, и предельные объемы финансирования текущего года прекращают свое действие 31 декабря. Остаток неиспользованных субсидий не является переходящим на следующий финансовый год, не позднее двух последних рабочих дней подлежит перечислению получателями бюджетных средств на единый счет бюджета (ст. 24 Бюджетного кодекса РФ; далее — БК РФ).

Бухгалтерские записи по возврату неиспользованных субсидий:

Дебет счета 4.401.10.130 Кредит счета 4.303.05.730 — начислена задолженность по возврату в доход бюджета остатков субсидии, предоставленной на финансовое обеспечение выполнения государственного задания;

Дебет счета 4.303.05.830 Кредит счета 4.201.11.61 — перечислены с лицевого счета учреждения остатки суммы субсидии в доход бюджета.

3. После 25 декабря получатели бюджетных средств утрачивают право на принятие денежных обязательств, определенное ст. 225 БК РФ. Сокращение срока принятия денежных обязательств по сравнению со сроком завершения финансового года вызвано необходимостью завершить в оставшееся время до окончания года остальные процедуры санкционирования и расходования бюджетных средств.

В срок до 28 декабря орган, исполняющий бюджет, должен завершить подтверждение денежных обязательств, принятых получателями бюджетных средств, а в срок до 31 декабря включительно — оплатить их.

4. Статьей 242 БК РФ установлены особенности закрытия счетов от предпринимательской деятельности, на которых по состоянию на 31 декабря числится остаток денежных средств. В отличие от остатков финансирования из бюджета, остаток средств, полученных бюджетным учреждением от предпринимательской деятельности, изъятию не подлежит и зачисляется в полном объеме на лицевом счете в федеральном казначействе на следующий год.

ПОДГОТОВИТЕЛЬНАЯ РАБОТА

Рассмотрим подготовительные мероприятия, которые нужно последовательно провести в бюджетном учреждении перед закрытием финансового года.

Инвентаризация

1. Проводим инвентаризацию имущества организации, проверяем и корректируем данные об излишках и недостачах.

2. Проводим инвентаризацию расчетов с дебиторами и кредиторами, до конца года рассчитываемся по кредиторской задолженности, взыскиваем дебиторскую задолженность.

3. До закрытия счетов текущего финансового года проводим расчеты по налогам и сборам, проверяем корректность и правильность всех расчетов.

Результаты инвентаризации оформляют документально, изменения вносят в баланс на основании произведенных проводок по корректировке данных.

Определение доходов и расходов по предпринимательской деятельности

Информация о доходах от предпринимательской деятельности формируется на счете 2.401.10.130 «Доходы от оказания платных услуг ».

Начисление доходов от оказания платных услуг отражается следующей проводкой:

Дебет счета 2.205.31.560 Кредит счета 2.401.10.130 — на основании акта приема-сдачи выполненных работ (услуг) и договора.

По завершении отчетного периода (месяца) обобщающая информация о затратах на изготовление готовой продукции, выполнение работ, оказание услуг собирается на счете 0.109.00.000 . Этот счет детализирован следующим образом:

0.109.60.200 «Прямые затраты на изготовление готовой продукции, выполнение работ, оказание услуг» (к прямым расходам относятся затраты, непосредственно связанные с оказанием конкретного вида государственных услуг);

0.109.70.200 «Накладные расходы»;

0.109.80.200 «Общехозяйственные расходы»;

0.109.90.200 «Издержки обращения».

По завершении месяца накладные и общехозяйственные расходы распределяют по видам услуг и относят на счет 0.109.60.200 (в разрезе КОСГУ):

Дебет счета 0.109.60.200 Кредит счета 0.109.70.200 (0.109.80.200).

Расходы, осуществленные за счет чистой прибыли по предпринимательской деятельности (материальная помощь, подарки и т. д.), сразу относят на финансовый результат — счет 2.401.20.000 (в разрезе КОСГУ).

Расходы формируются отдельно по источникам финансирования — за счет предпринимательской деятельности (КФО 2), субсидий на выполнение государственного задания (КФО 4).

Определение полученных субсидий и расходов по бюджетной деятельности

В учете бюджетных учреждений бухгалтерские операции по отнесению фактической себестоимости оказанных услуг, выполненных работ в рамках исполнения государственного задания отражаются на счете 4.109.60.200.

Следует отметить, что Приказом Минфина России от 01.12.2015 № 190н внесены изменения в порядок отнесения операций на соответствующие группы, статьи, подстатьи КОСГУ и в порядок применения бюджетной классификации Российской Федерации, утвержденные Приказом Минфина России от 01.07.2013 № 65н.

С 2016 года доходы учреждений от поступлений субсидий на выполнение государственного задания должны отражаться по статье 130 «Доходы от оказания платных услуг (работ)» КОСГУ (табл. 1). Раньше использовалась статья 180 «Прочие доходы» КОСГУ.

Поступление доходов в виде субсидий на государственное задание отражается проводками:

Дебет счета 4.205.31.560 Кредит счета 4.401.10.130 — начислены доходы в сумме субсидии, выделенной на выполнение задания учредителя;

Дебет счета 4.201.11.510 Кредит счета 4.205.31.660 — поступили денежные ассигнования на расчетный счет в виде субсидии.

Приказом Минфина России от 24.12.2015 № 209н внесены изменения в Инструкцию по применению плана счетов бухгалтерского учета бюджетных учреждений, утвержденную Приказом Минфина России от 16.12.2010 № 174н.

Проводки по субсидиям приведены в соответствие с кодом КОСГУ 130, по которому теперь отражается доход от субсидий на госзадание (вместо счета 4.401.10.180 применяется счет 4.401.10.130, вместо счета 4.205.80.000 — счет 4.205.31.000).

Расходы, произведенные за счет субсидий, формирующие себестоимость услуг (работ), отражаются на счете 4.109.60.200.

Исключением из этого правила является перечень расходов, которые не подлежат включению в фактическую себестоимость за счет средств субсидий. Такие расходы сразу списываются в Дебет счета 4.401.20.200 «Расходы текущего финансового года » и отражаются по кодам 262, 263, 273, 290 КОСГУ.

Кроме того, непосредственно в Дебет счета 4.401.20.271 «Расходы на амортизацию основных средств и нематериальных активов » списываются суммы амортизации, начисленной по основным средствам, так как суммы амортизации и расходы по приобретению ОС, кроме малоценных быстроизнашивающихся предметов, не учитываются при расчете размера субсидии на выполнение государственного задания.

С. С. Велижанская, заместитель главного бухгалтера

Материал публикуется частично. Полностью его можно прочитать в журнале

Конспект лекций. Таганрог: ТТИ ЮФУ, 2007

Тема 13: Бухгалтерская отчетность предприятия

13.1. Порядок организации работ по завершению финансового года

До формирования отчетных показателей бухгалтерской отчетности организации за отчетный год, составления отчетности, ее утверждения и представления по принадлежности, в каждой организации должны быть мероприятия по завершению финансового отчетного года (процедура закрытия отчетного года), которые включают в себя:

1. Обязательную годовую инвентаризацию имущества и обязательств

2. Пересмотр положений учетной политики

3. Проведение документальной проверки оформления хозяйственных операций

4. Исправление ошибок

5. Завершающие записи по счетам бухгалтерского учета и реформация баланса

Для проведения завершающих мероприятий определяется их перечень, конкретные сроки проведения, ответственные исполнители, а также порядок внутреннего контроля за их выполнением.

Обязательная годовая инвентаризация имущества и обязательств

Проведение итоговой инвентаризации имущества и обязательств в конце отчетного года перед составлением годовой бухгалтерской отчетности является обязательным в соответствии с п. 2 ст. 12 Закона о бухгалтерском учете и п. 27 Положения по ведению бухгалтерского учета и отчетности.

Порядок и сроки проведения такой инвентаризации определяются руководителем организации и закрепляются в его распорядительном документе (приказе) по организации или в учетной политике.

При организации и проведении инвентаризации должностные лица организации, члены комиссии и материально ответственные лица (ответственные должностные лица) должны руководствоваться "Методическими указаниями по инвентаризации имущества и финансовых обязательств", утвержденными приказом Минфина РФ от 13.06.1995 года N 49.

Итоговая инвентаризация объектов основных средств может проводиться один раз в три года, а библиотечных фондов - один раз в пять лет. Необходимо учитывать, что инвентаризация проводится не только с целью выявления фактических остатков.

Задачи инвентаризации следующие:

а) выявление фактического наличия основных средств, товарно-материальных ценностей и денежных средств, а также объемов незавершенного производства в натуре;

б) контроль за сохранностью материальных ценностей и денежных средств путем сопоставления фактического наличия с данными бухгалтерского учета;

в) выявления товарно-материальных ценностей, частично потерявших свое первоначальное качество, и устаревших морально;

г) выявление сверхнормативных и не используемых материальных ценностей (так называемых "неликвидов") с целью последующей реализации;

д) реальности стоимости учтенных на балансе товарно-материальных ценностей, сумм денежных средств в кассах, на расчетном и других счетах в учреждениях банков, денежных средств в пути, дебиторской и кредиторской задолженности, незавершенного производства, расходов будущих периодов, проверка соблюдения правил и условий хранения материальных ценностей и денежных средств, а также правил содержания и эксплуатации машин, оборудования и других основных средств;

е) проверка резерва предстоящих расходов и платежей и других статей баланса.

Проведение инвентаризации возлагается на постоянно действующую в организации инвентаризационную комиссию, персональный состав которой утверждается приказом (распоряжением) руководителя организации в начале отчетного года. В состав комиссии могут включаться представители администрации организации, работники бухгалтерской службы, другие специалисты, в том числе и представители службы внутреннего аудита предприятия и независимых аудиторских организаций.

Сроки проведения инвентаризации определяются также распоряжением руководителя организации. При этом по объектам основным средств, незавершенному производству, материально-производственным запасам инвентаризация может проводиться и до окончания года. Инвентаризация же расчетов может осуществляться только на отчетную дату, а именно на 1 января 200_ года, так как в противном случае не будут подтверждены соответствующие статьи баланса. Поэтому период итоговой инвентаризации, как правило, приходится на октябрь отчетного года - февраль следующего календарного года.

К имуществу организации , наличие которого должно быть проверено в ходе инвентаризации, относятся основные средства, нематериальные активы, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы.

Под финансовыми обязательствами понимаются кредиторская задолженность, кредиты банков, займы и резервы.

При оформлении результатов инвентаризации применяются формы первичных учетных документов, утвержденные постановлением Госкомстата РФ от 18.08.1998 года N 88 "Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации".

Так, например, распоряжение о проведении итоговой инвентаризации оформляется на бланке "Приказа о проведении инвентаризации" (форма № ИНВ-22), в котором определяются содержание, объем, порядок и сроки проведения инвентаризации, а также персональный состав инвентаризационной комиссии. Приказ регистрируется в "Журнале учета контроля за выполнением приказов о проведении инвентаризации" (форма N ИНВ-23).

Необходимо учитывать, что отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными.

Инвентаризация имущества организуется по их местонахождению и материально ответственным лицам. Проверка фактического наличия товарно-материальных ценностей производится при обязательном участии материально ответственных лиц путем обязательного их пересчета, перевешивания или перемеривания.

До начала проверки фактического наличия имущества от материально ответственных лиц должны быть получены расписки о том, что к началу инвентаризации все расходные и приходные документы на имущество сданы в бухгалтерию или переданы комиссии и все ценности, поступившие на их ответственность, оприходованы, а выбывшие - списаны в расход. В течение времени, когда проводится инвентаризация, помещения где хранятся материальные ценности при уходе инвентаризационной комиссии должны быть опечатаны, описи должны хранится в ящике (сейфе) в закрытом помещении, где проводится инвентаризация.

Сведения о фактическом наличии имущества организации и реальности учтенных финансовых обязательств отражаются в инвентаризационных описях или актах, составленных по типовым формам ("Инвентаризационная опись основных средств" (форма N ИНВ-1); "Инвентаризационная опись нематериальных активов" (форма N ИНВ-1а); "Инвентаризационная опись товарно-материальных ценностей" (форма N ИНВ-3); "Акт инвентаризации товарно-материальных ценностей отгруженных" (форма N ИНВ-4) и др.).

Каждая из описей составляется в двух экземплярах, подписывается членами комиссии и лицом, ответственным за сохранность. Один экземпляр передается в бухгалтерию для составления сличительной ведомости, а второй остается у материально ответственных лиц.

Все товарно-материальные ценности заносятся в описи по каждому отдельному наименованию с указанием вида, группы, количества и других необходимых данных (артикула, сорта и т.д.).

На отгруженные или находящиеся в пути ценности должны заполняться отдельные формы - "Акт инвентаризации товарно-материальных ценностей отгруженных" (форма N ИНВ-4) и "Акт инвентаризации товарно-материальных ценностей, находящихся в пути" (форма N ИНВ-6).

В акте инвентаризации расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами (типовая форма N ИНВ-17) отражаются сведения (данные) о расчетах с покупателями, поставщиками и прочими дебиторами и кредиторами. Следует учитывать, что до начала инвентаризации должны быть составлены акты сверки со всеми категориями поставщиков, покупателей, прочих дебиторов и кредиторов, а также по получателям сумм налогов и других обязательных отчислений, и направлены по принадлежности (по почте, нарочным и т.п.).

По расчетам же с банками и бюджетом суммы задолженности должны быть согласованы с соответствующими организациями и быть тождественны, неурегулирование сумм по данным расчетам не допускается.

Описи подписываются всеми членами комиссии и материально ответственными лицами. В описи должны включаться все выявленные ценности, в том числе и излишествующие, а на выявленные при инвентаризации негодные или испорченные ценности составляются соответствующие акты.

По результатам проверок фактического наличия имущества и финансовых обязательств должны составляться сличительные ведомости ("Сличительная ведомость результатов инвентаризации основных средств" (форма N ИНВ-18); "Сличительная ведомость результатов инвентаризации товарно-материальных ценностей" (форма N ИНВ-19). Во всех случаях сличительные ведомости составляются только по имуществу, при инвентаризации которого были выявлены отклонения от учетных данных.

Обобщенные данные результатов проведенных инвентаризаций обобщаются в "Ведомости результатов, выявленных инвентаризацией" (форма N ИНВ-26).

Выявленные при проведении инвентаризации расхождения докладываются председателем инвентаризационной комиссии руководителю организации с целью определения порядка их регулирования.

По результатам рассмотрения представленных материалов (в том числе объяснений материально ответственных лиц) руководитель организации принимает решение о взаимном зачете излишков и недостач в результате инвентаризации; о списании выявленных недостач в пределах норм естественной убыли; привлечении виновных лиц к ответственности за недостачи ценностей сверх норм естественной убыли (в том числе с передачей дел в следственные или судебные органы).

Выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются в следующем порядке:

а) излишек имущества приходуется по рыночной стоимости на дату проведения инвентаризации и соответствующая сумма зачисляется на финансовые результаты:

Д 01,04,10,41 К 91 "Прочие доходы и расходы", субсчет "Прочие доходы".

б) недостача имущества и его порча в пределах норм естественной убыли относятся на издержки производства или обращения (расходы), сверх норм - за счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи имущества и его порчи списываются на финансовые результаты. Рассмотрим подробнее.

Отражение недостачи имущества в пределах норм естественной убыли :

Д 94 "Недостачи и потери от порчи ценностей" К 10,41;

Д 26,44 К 94 - списание недостач в пределах утвержденных норм естественной убыли на себестоимость продукции (работ, услуг), издержки обращения; или

Д 96 "Резервы предстоящих расходов" К 94 - списание недостач в пределах норм естественной убыли за счет создаваемого на предприятии торговли и общественного питания для этих целей резерва предстоящих расходов и платежей;

Списание убытков от недостач и порчи ценностей сверх норм естественной убыли (в случае отсутствия установленных норм - в полном размере недостачи) может быть произведено:

1) за счет виновных лиц - в следующих случаях:

Если лица признаны виновными решениями суда;

Если лица являются виновными как материально-ответственные лица;

В других случаях, в соответствии с .

Погашение суммы недостач и порчи материальных ценностей виновными лицами оформляется следующими записями по счетам учета:

Д 73 "Расчеты с персоналом по прочим операциям" К 94 - отнесение недостачи на виновных лиц;

Д 50, 70 К 73, - ущерб возмещен виновным лицом путем внесения наличных денег в кассу организации или посредством удержания сумм из заработной платы;

2) за счет финансового результата деятельности организации, если решениями следственных или судебных органов подтверждено отсутствие виновных лиц или дан мотивированный отказ от судопроизводства в отношении этих лиц;

Д 91 К 94 - отнесение недостачи (убытков) сверх норм естественной убыли на внереализационные расходы организации;

3) за счет собственных средств организации, оставшихся после налогообложения - в следующих случаях:

Если виновные лица не установлены, а организация не принимает мер к их розыску или рассмотрению дела в судебном порядке;

Если виновные лица установлены, а организация не принимает мер к взысканию с них суммы убытков ни в судебном, ни во внесудебном порядке.

Д 91 К 94 - без уменьшения налогооблагаемой базы по налогу на прибыль.

Пересмотр положений учетной политики

Положения учетной политики организации, действующий в текущем году, должны были быть скорректированы согласно новым Положениям по бухгалтерскому учету.

Проведение документальной проверки оформления хозяйственных операций

Все хозяйственные операции, проводимые организацией, должны в обязательном порядке оформляться оправдательными документами. Первичные документы за отчетный год должны быть (по крайней мере, выборочно) проверены на соответствие установленным Госкомстатом РФ формам, а также на наличие обязательных реквизитов. Следует отметить, что при отсутствии какого-либо обязательного реквизита, такой первичный документ может быть не принят для рассмотрения налоговыми или иными проверяющими органами с вытекающими отсюда последствиями. Такой первичный документ должен быть дооформлен или оформлен заново.

Проверяется следующее, все ли операции, оформленные документально, нашли свое отражение в бухгалтерском учете, и наоборот, все ли бухгалтерские проводки подтверждены документально. В случае необходимости оправдательные документы восстанавливаются до начала составления отчетности.

Исправление ошибок

Все хозяйственные операции, оформленные документально, в обязательном порядке должны найти свое отражение в бухгалтерском учете за отчетный год. В том случае, если при проверке (по крайней мере выборочной или по внушающим опасения сферам хозяйственных операций) будут выявлены неправильно оформленные бухгалтерские записи, они должны быть исправлены в бухгалтерском учете, отчетности и налоговых расчетах.

В случае выявления организацией неправильного отражения хозяйственных операций текущего периода до окончания отчетного года или до даты утверждения бухгалтерской отчетности, исправления производятся записями по соответствующим счетам бухгалтерского учета в том месяце отчетного периода, когда искажения выявлены или в декабре текущего года.

При этом неправильная запись сторнируется и производится правильная запись по счетам бухгалтерского учета. При необходимости, на разницу в суммах может быть оформлена дополнительная запись по учету.

Завершающие записи по счетам бухгалтерского учета и реформация баланса

Реформация баланса организации - это итоговые проводки, которые распределяют полученную в течение отчетного года прибыль или списывают полученный за отчетный год убыток.

Прежде всего отметим, что до проведения реформации по всем счетам бухгалтерского учета должны быть определены окончательные остатки по состоянию на отчетную дату, а именно на 1 января следующего года.

Записями, оформляемыми за декабрь отчетного года до даты проведения реформации, могут быть записи, связанные с:

Отражением результатов инвентаризации и выявленных расхождений;

Начислением или списанием сумм резервов;

Исправлением ошибок;

Отражением отдельных доходов и расходов, не подтвержденных расчетными документами;

Отражением последствий событий после отчетной даты (регулируется ПБУ 7/98) и условных фактов хозяйственной деятельности (регулируется ПБУ 8/98).

Изменения в План счетов бухгалтерского учета бюджетных учреждений и Инструкцию по его применению, вносимые (далее – Приказ № 227н) давно ожидаемы. Новации обусловлены необходимостью приведения Плана счетов и Инструкции, утв. (далее – Инструкция № 174н), в соответствие с Единым планом счетов и положениями Инструкции по его применению, утв. (далее – Инструкция № 157н), новыми положениями бюджетного законодательства в части структуры бюджетной классификации, изменениями в порядке формирования бухгалтерской отчетности.

Нововведения должны применяться в целях формирования учетной политики 2016 года и показателей учета на 1 января 2016 года (за исключением требований по формированию 1-4 разрядов номера счета).

Одно из значимых изменений – из удалены почти все упоминания о порядке применения первичных учетных документов в целях отражения в учете хозяйственных операций.

Первичные документы

Подробнее об оформлении первичных документов в учреждении вы можете узнать из материала "Энциклопедии решений. Бюджетная сфера"

интернет-версии системы ГАРАНТ. Получите бесплатный

доступ на 3 дня!

Порядок формирования 5-14 разрядов номера счета бюджетные (автономные) учреждения могут установить в своей учетной политике. В частности, можно задействовать коды целевых статей расходов. Если же учетной политикой вопрос о формировании 5-14 разрядов номера счета не урегулирован, то в этих разрядах необходимо указывать нули.

Урегулирован порядок формирования входящих остатков по счетам нефинансовых активов, за исключением счетов 0 106 00 000 и 0 107 00 000, – на начало года в 5-17 разрядах указываются нули.

Кроме того, особые правила предусмотрены для счетов 0 204 00 000, 0 401 30 000, 0 401 20 270. Всегда указываются нули:

- в 1-14 разрядах номерах счетов счета 0 204 00 000 "Финансовые вложения";

- в 1-17 разрядах номера счета 0 401 30 000 "Финансовый результат прошлых отчетных периодов";

- в 5-17 разрядах номеров счетов счета 0 401 20 270 "Расходы по операциям с активами".

Примечание. О применении бюджетными учреждениями бюджетной классификации в целях ведения бухгалтерского учета можно в материале Энциклопедии решений. Бюджетная сфера

Изменения в План счетов

В основном связаны с их приведением в соответствие с Единым планом счетов, утвержденным (). Скорректированы названия многих счетов, соответствующие корректировки внесены в положения .

План счетов дополнен новыми аналитическими счетами, в том числе:

- 0 205 82 000 "Расчеты по невыясненным поступлениям" ();

- 0 206 11 000 "Расчеты по оплате труда" () – применяется для отражения задолженности работника при перерасчете заработной платы, связанной, к примеру, с представлением корректирующего табеля учета использования рабочего времени (в случае предоставления листков нетрудоспособности, выполнения государственной обязанности);

- к счету 0 209 00 000 "Расчеты по ущербу и иным доходам" введены аналитические счета учета, в частности: 0 209 30 000 "Расчеты по компенсации затрат", 0 209 40 000 "Расчеты по суммам принудительного изъятия", 0 209 83 000 "Расчеты по иным доходам" ();

- 0 210 10 000 "Расчеты по налоговым вычетам по НДС" ();

- 0 401 40 172 "Доходы будущих периодов от операций с активами" ();

- увязка счетов 0 401 50 000 "Расходы будущих периодов" и 0 401 60 000 "Резервы предстоящих расходов" с конкретными кодами КОСГУ новыми редакциями не предусмотрена; порядок учета на этих счетах следует определить в учетной политике исходя из экономического содержания операций ( , ).

В новой редакции изложен раздел 5 "Санкционирование расходов" (). Учет по аналитическим счетам счетов 0 502 00 000 "Обязательства", 0 504 00 000 "Сметные (плановые) назначения", 0 506 00 000 "Право на принятие обязательств", 0 507 00 000 "Утвержденный объем финансового обеспечения", 0 508 00 000 "Получено финансового обеспечения" организуется по соответствующим аналитическим кодам вида поступлений, выбытий объекта учета, соответствующим кодам КОСГУ.

Добавлены и забалансовые счета ():

- 27 "Материальные ценности, выданные в личное пользование работникам (сотрудникам)";

- 30 "Расчеты по исполнению денежных обязательств через третьих лиц";

- 31 "Акции по номинальной стоимости".

НАША СПРАВКА

Приказом Минфина России от 01.03.2016 № 16н "О внесении изменении в приказ Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н" (приказ находится на регистрации в Минюсте России) предусмотрено введение нового забалансового счета 40 "Активы в управляющих компаниях", предназначенного для учета активов, находящихся в доверительном управлении в управляющих компаниях, отраженных на счете 0 204 51 000 "Активы в управляющих компаниях".

Изменения в Инструкции по применению плана счетов

Нефинансовые активы

В новой редакции изложены, в частности, положения ():

- по порядку отражения в учете увеличения первоначальной стоимости основных средств в результате достройки, модернизации, реконструкции;

- по оприходованию неучтенных объектов, выявленных при инвентаризации;

- по принятию к учету основных средств, поступивших в порядке возмещения в натуральной форме ущерба, причиненного виновным лицом. Принятие к учету нефинансовых активов в рамках движения между головным учреждением и (или) обособленными подразделениями теперь не ограничено кодом вида деятельности "4".

Получение земельных участков на праве постоянного (бессрочного) пользования, в том числе расположенных под объектами недвижимости, отражается по дебету счета 4 103 11 000 "Земля – недвижимое имущество учреждения" и кредиту счета 4 401 10 180 "Прочие доходы" ( , ).

Также добавлены проводки по признанию расходами текущего финансового года произведенных капитальных вложений в объекты основных средств, нематериальных активов, которые не были созданы (не признаны активами) при наличии решения о прекращении реализации инвестиционного проекта, в рамках которого осуществлялись капитальные вложения ().

- передаче спецоборудования со склада в научное подразделение для выполнения НИОКР по договору;

- передаче материальных запасов работникам (сотрудникам) учреждения в личное пользование для выполнения ими служебных (должностных) обязанностей;

- переводе молодняка животных в основное стадо;

- оприходовании материальных запасов, образовавшихся в результате принятия уполномоченным органом решения о реализации, безвозмездной передаче выбывшего из эксплуатации движимого имущества.

В новой редакции изложены положения по формированию затрат на изготовление готовой продукции, учету готовой продукции, уточнен и дополнен порядок учета торговой наценки при выявлении недостач, нанесении ущерба имуществу, в том числе вследствие стихийных бедствий ().

НАША СПРАВКА

- задолженности заказчиков в соответствии с долгосрочными договорами и расчетными документами за выполненные и сданные им отдельные этапы работ, услуг;

- задолженности покупателей по договору реализации имущества, предусматривающему рассрочку платежа, с переходом права собственности (права оперативного управления) на объект после завершения расчетов;

- доходов в форме грантов, субсидий, в том числе на иные цели, по соглашениям о предоставлении субсидий (грантов) в очередном финансовом году (годах, следующих за отчетным).

Уточнен порядок списания с балансового учета дебиторской (кредиторской) задолженности, в частности, учитываемой на счете 0 205 00 000 "Расчеты по доходам" ().

Дополнения и корректировки коснулись и порядка отражения операций с денежными средствами во временном распоряжении, в том числе в иностранной валюте ( , ).

В связи с расширением аналитики по счету 0 209 00 000 в внесены новые корреспонденции (), в том числе (таблица 2):

Таблица 2. Новые корреспонденции по счету 0 209 000

Корреспонденции по счетам | ||

|---|---|---|

Отражение суммы ущерба:

|

||

Начисление задолженности в сумме требований по компенсации расходов учреждения получателями авансовых платежей, подотчетных сумм |

||

Отражение суммы:

|

||

Предусмотрены проводки для отражения в учете уменьшения расчетов с дебиторами по аналитическим счетам счета 2 205 00 000, а также по счету 2 209 40 000 в корреспонденции с соответствующими аналитическими счетами счета 2 302 00 000 прекращением встречного требования зачетом (

- Бухгалтерский учет операций со средствами субсидий на выполнение госзадания

- Денежные средства госучреждения в пути. Счет 201 03

- Учет расчетов госучреждения по ущербу и иным доходам. Счет 209 00

- Расчеты госучреждения с финансовым органом по наличным денежным средствам. Счет 210 03

- Расчеты бюджетного (автономного) учреждения с учредителем. Счет 210 06

Обязательства

- подотчетного лица по возврату неиспользованных им денежных средств (денежных документов) на сумму удержаний, произведенных из заработной платы (иных доходов), по иному виду финансового обеспечения (деятельности);

- виновного лица по ущербу на сумму удержаний, произведенных из заработной платы, стипендии и иных доходов, по иному виду финансового обеспечения (деятельности).

Применение счета 0 304 06 000 предусмотрено при исполнении дебиторской задолженности, учтенной на счетах 0 205 00 000 "Расчеты по доходам", 0 209 00 000 "Расчеты по ущербу и иным доходам", 0 206 00 000 "Расчеты по выданным авансам", 0 207 00 000 "Расчеты по кредитам, займам (ссудам)", 0 208 00 000 "Расчеты с подотчетными лицами", по доходам (выплатам) за счет иного финансового источника, в том числе зачетом встречных требований (удержаний). Также счет 0 304 06 000 используется для принятие к учету нефинансовых, финансовых активов (за исключением безналичных денежных средств), расчетов по обязательствам, финансового результата учреждения по передаточному акту (разделительному балансу) при реорганизации путем слияния, присоединения, разделения, выделения.

Установлены новые правила, регулирующие порядок по закрытию расчетов на счете 0 304 06 000 при завершении финансового года ().

Главным нововведением является установление порядка учета по вновь введенному в План счетов бухгалтерского учета для бюджетных учреждений счету 0 401 60 000 "Резервы предстоящих расходов" (), а также отражения соответствующих записей по счету 0 502 09 000 "Отложенные обязательства".

Ранее пример детализации плана счетов и бухгалтерские записи по счету 0 401 60 000 были приведены соответственно в Приложении 1

Санкционирование расходов

Почти все положения этого раздела претерпели более или менее существенные изменения. В связи с введением новых счетов и расширением аналитики по счетам санкционирования расходов в Раздел 5 Инструкции № 174н внесены корректировки и дополнения, которыми предусмотрен порядок учета, в частности, по счетам 0 502 07 000 "Принимаемые обязательства", 0 502 09 000 "Отложенные обязательства", 0 504 00 000 "Сметные (плановые, прогнозные) назначения" и 0 507 00 000 "Утвержденный объем финансового обеспечения".

О порядке учета на счетах санкционирования расходов можно в Энциклопедии решений. Бюджетная сфера:

- Санкционирование расходов госучреждения. Счет 500 00

- Учет санкционирования расходов в бюджетном (автономном) учреждении

Ольга Монако , эксперт направления "Бюджетная сфера" службы Правового консалтинга ГАРАНТ, аудитор

При завершении финансового года бухгалтер отразит операции по закрытию счетов бюджетного учета и подготовит годовую отчетность. При этом бухгалтеру следует учитывать нововведения, внесенные в Бюджетный кодекс РФ, а также положения новой Инструкции о порядке составления и представления отчетности.

Завершаем финансовый год

Итак, по итогам года учреждения должны максимально завершить все обязательства, возникшие в течение этого перио-да. Это связано с тем, что даже если на последнее число года на лицевых счетах учреждения остаются бюджетные средст-ва, использовать их в дальнейшем будет невозможно. Ведь в конце года расчеты через органы Федерального казначейст-ва в определенный момент прекращаются.

Бюджетные учреждения получают, согласно утвержденной смете, в течение года финансирование расходов только текущего финансового года и переносить неиспользованные суммы на следующий период запрещено. Исключением в данной ситуации будут суммы, полученные учреждениями от предпринимательской деятельности и неиспользованные по состоянию на 31 декабря. Их зачисляют в тех же размерах на вновь открываемые лицевые счета.

До 31 декабря включительно Федеральное казначейство обязано оплатить принятые и подтвержденные бюджетные обязательства.

Такой порядок завершения финансового периода ежегодно уточняет Минфин России приказами об утверждении порядка завершения исполнения бюджета за год.

Особенности годовой отчетности

По окончании года бухгалтер составляет бюджетную отчетность об исполнении сметы доходов и расходов. Годовая отчетность отличается от отчетности за месяц и квартальной тем, что ее показатели всегда подтверждаются данными инвентаризации, проведенной в установленном порядке. Кроме того, до составления бюджетной отчетности сверяют обороты и остатки по аналитическим регистрам учета с оборотами и остатками по счетам бюджетного учета.

Новая Инструкция о порядке составления отчетности утверждена приказом Минфина России от 24 августа 2007 г. № 72н. Как мы уже упоминали, ее положения нужно применять и при составлении отчета за 2007 год.

В пункте 15 Инструкции сказано: в графах баланса исполнения бюджета (форма 0503130) «На конец отчетного периода» показывают стоимость активов и обязательств, финансовый результат на 1 января. Причем эти данные отражают с учетом проведенных 31 декабря заключительных записей по счетам по окончании финансового года. Это еще одна особенность составления отчетности за этот год. Получатель средств бюджета отражает в отчетности за месяц и квартальном балансе данные по финансовым результатам как текущего, так и прошлого периодов, а в годовом балансе только в строке 670 «Финансовый результат прошлых отчетных периодов».

Соответственно перед подготовкой отчетности в бухгалтерском учете выполняют специальные записи по счетам, подлежащим закрытию на 1 января. При этом обороты, образовавшиеся в ходе проведения заключительных операций, показывают в справке к балансу (форма 0503110).

Действия в конце года

Согласно статье 264 Бюджетного кодекса РФ:

— исполнение федерального бюджета завершается 31 декабря;

— лимиты бюджетных обязательств прекращают свое действие 31 декабря;

— принятие бюджетных обязательств после 25 декабря не допускается (подтверждение бюджетных обязательств должно быть завершено Федеральным казначейством 28 декабря);

— счета, используемые для исполнения федерального бюджета (а также иных бюджетов бюджетной системы) завершаемого года, подлежат закрытию в 24 часа 31 декабря.

Закрываем счета…

Согласно пункту 217 Инструкции по бюджетному учету, заключение счетов текущего финансового года отражают по дебету счетов, подлежащих закрытию, с кредитом счета 401 03 000 «Финансовый результат прошлых отчетных периодов».

…по бюджетным средствам

Пунктом 225 Инструкции № 25н определено, что счета санкционирования расходов (для ведения учета сумм лимитов бюджетных обязательств, принятых бюджетных обязательств, бюджетных ассигнований) ведут только в течение финансового года. Остатки по завершении финансового (бюджетного) года по счетам санкционирования расходов на следующий год также не переходят.

Исходя из указанного выше, операции по заключению счетов бюджетного учета будут такими:

|

Содержание операции |

Дебет |

Кредит |

|

Закрыты расчеты с органом казначейства (по платежам из бюджета) по исполненной смете, как финансовый результат уже прошлой деятельности |

1304 05000 «Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов» |

1401 03000 |

|

Списаны текущие расходы по исполненной смете, как результат уже прошлого года (по соответствующему коду КОСГУ) |

1401 03000 «Финансовый результат прошлых отчетных периодов» |

140101200 «Расходы учреждения» |

|

Списаны принятые и исполненные (в пределах полученных лимитов) бюджетные обязательства (по соответствующему коду КОСГУ) |

1502 01000 «Принятые бюджетные обязательства текущего года» |

150105000 «Полученные лимиты бюджетных обязательств» |

|

Главным распорядителем (распорядителем) списаны средства бюджета, использованные получателем на основании отчетности получателей (по соответствующему коду КОСГУ) |

1401 03000 «Финансовый результат прошлых отчетных периодов» |

1304 04000 «Внутренние расчеты между главными распорядителями (распорядителями) и получателями средств» |

|

Закрыты расчеты с органами, организующими исполнение бюджетов по поступившим в течение года в бюджет доходам |

1401 03000 «Финансовый результат прошлых отчетных периодов» |

1 210 02 100 «Расчеты с органами, организующими исполнение бюджетов по поступившим в бюджет доходам» |

|

Списаны получателем средства бюджета использованные в течение года (по соответствующему коду КОСГУ) |

1304 04000 |

В предлагаемом материале рассказывается о том, как правильно закрыть счета в конце года, как сформировать и определить финансовый результат для отражения его в годовом балансе учреждения и как провести анализ финансового результата.

По завершении отчетного года бухгалтерия учреждения должна в обязательном порядке:

- провести инвентаризацию (ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ (в ред. от 28.12.2013) «О бухгалтерском учете», п. 20 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной Приказом Минфина России от 01.12.2010 № 157н (в ред. от 12.10.2012; далее — Инструкция № 157н);

- закрыть счета текущего финансового года;

- определить финансовый результат.

Учет финансового результата учреждение ведет на аналитических счетах к счету 401.00 «Финансовый результат хозяйствующего субъекта». Счет предназначен для отражения результата финансовой деятельности учреждений, а также финансового результата публично-правового образования по результатам исполнения соответствующего бюджета бюджетной системы Российской Федерации, сметы (плана финансово-хозяйственной деятельности) бюджетного учреждения, автономного учреждения за текущий финансовый год и за прошлые финансовые периоды (п. 293 Инструкции № 157н).

До закрытия счетов текущего финансового года необходимо произвести все расчеты по налогам и сборам, а также расчеты с дебиторами и кредиторами.

В конце года нужно закрыть счета по видам деятельности (видам финансового обеспечения), отражающие доходы и расходы отчетного периода. В нашем случае это бюджетный вид деятельности КФО 4 (за счет получения субсидий на выполнение государственного задания) и предпринимательский вид деятельности КФО 2 (оказание услуг юридическим и физическим лицам на платной основе).

При этом сальдо, сформированное на конец года на соответствующих счетах счета 401.20 «Расходы текущего финансового года» и счета 401.10 «Доходы текущего финансового года», списывается на счет 401.30 «Финансовый результат прошлых отчетных периодов» (пп. 297, 300 Инструкции № 157н).

Закрытие счетов согласно Методическим указаниям по применению форм первичных учетных документов и формированию регистров бухгалтерского учета органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями, утвержденным Приказом Минфина России от 15.12.2010 № 173н (далее — Методические указания), отражается в справке (ф. 0504833).

Порядок отражения в бухгалтерском (бюджетном) учете операций по закрытию счетов доходов и расходов зависит от типа государственного (муниципальное или федеральное) учреждения.

В учете казенных учреждений закрытие счета 401.20 отражается следующими проводками:

Дебет счета гКБК 0.401.30.000 Кредит счета КРБ 0.401.20 (в разрезе КОСГУ) — отражено списание на финансовый результат расходов.

Закрытие счета 401.10 отражается проводкой:

Дебет счета КДБ (КИФ) 0.401.10 (в разрезе КОСГУ) Кредит счета гКБК 0.401.30.000 — отражено списание на финансовый результат доходов.

В соответствии с Инструкцией № 157н на счет 401.00 «Финансовый результат экономического субъекта» отражаются:

- «Доходы текущего финансового года» — счет 0.401.10.000;

- «Расходы текущего финансового года» — счет 0.401.20.000;

- «Финансовый результат прошлых отчетных периодов» — счет 0.401.30.000.

Бюджетные учреждения — получатели бюджетных средств операции по закрытию счетов доходов и расходов отражают в порядке, установленном для казенных учреждений. В учете бюджетного учреждения, которое получает субсидии из бюджета в соответствии с п. 1 ст. 78.1 Бюджетного кодекса РФ, данные операции отражаются следующим образом:

- закрытие счета 401.20:

Дебет счета 0.401.30.000 Кредит счета 0.401.20 (в разрезе КОСГУ) — отражено списание на финансовый результат расходов (на основании справки ф. 0504833);

- закрытие счета 0.401.10 (в разрезе КОСГУ) Кредит 0.401.30.000 — отражено списание на финансовый результат доходов (на основании справки форма 0504833).

В учете автономных учреждений используются следующие проводки:

- для закрытия счета 401.20:

Дебет счета 0.401.30.000 Кредит счета 0.401.20 (в разрезе кодов видов выбытий) — отражено списание на финансовый результат расходов (на основании справки ф. 0504833);

- для закрытие счета 401.10:

Дебет счета 0.401.10 (в разрезе кодов видов поступлений) Кредит счета 0.401.30.000 — отражено списание на финансовый результат доходов (на основании справки ф. 0504833).

В 24-26 разрядах номера счета указывается код вида выбытий (поступлений), соответствующий структуре данных, утвержденных Планом финансово-хозяйственной деятельности автономного учреждения (пп. 3, 184 Инструкции по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденной Приказом Минфина России от 23.10.2010 № 183н (далее — Инструкция № 183н), Инструкцией № 157н).

Рассмотрим пример закрытия счетов в конце года.

Пример 1

Доходы учреждения за год составили 1 000 000 руб., расходы — 500 000 руб. Кроме этого, за год произведены расходы за счет прибыли в сумме 100 000 руб. В течение года авансовые платежи по налогу на прибыль составили 80 000 руб.

В течение года делаются следующие бухгалтерские записи:

Дебет счета КДБ.2.205.31.560 Кредит счета КДБ.2.401.10.130 — начислен доход за оказанные услуги в сумме 1 000 000 руб.;

Дебет счета КРБ.2.109.61.200 Кредит счета КРБ.2.302.00.730 — отражены затраты, связанные с оказанием услуг, в сумме 500 000 руб.;

Дебет счета КДБ.2.401.10.130 Кредит счета КРБ.2.109.61.200 — списаны затраты на формирование фактической стоимости оказанных услуг в сумме 500 000 руб.;

Дебет счета КРБ.2.401.20.290 Кредит счета КРБ 2.302.91.730 — произведены расходы за счет прибыли в сумме 100 000 руб.;

Дебет счета КДБ.2.401.10.130 Кредит счета КДБ.2.303.03.730 — начислены авансовые платежи по налогу на прибыль в сумме 80 000 руб.

В конце года делаются проводки:

Дебет счета КДБ.2.401.10.130 Кредит счета КДБ.2.303.03.730 — 20 000 руб. ((1 000 000 руб. - 500 000 руб.) × 20 % - 80 000 руб.) — начислен налог на прибыль;

Дебет счета КДБ.2.401.10.130 Кредит счета гКБК.2.401.30.000 — 400 000 руб. (1 000 000 руб. - 500 000 руб. - (80 000 руб. + 20 000 руб.)) — закрыт счет 2.401.10.130;

Дебет счета гКБК.2.401.30.000 Кредит счета КРБ.2.401.20.290 — 100 000 руб. — закрыт счет 2.401.20.290.

___________________

Показатели, собранные за текущий финансовый год на счете 304.04 «Внутриведомственные расчеты» (в части законченных расчетов), в конце года списываются на счет 401.30 (п. 300 Инструкции № 157н, п. 172 Инструкции № 183н).

Обратите внимание!

Получатели бюджетных средств при наличии неиспользованных средств на конец года должны перечислить эти средства главному распорядителю (распорядителю).

Рассмотрим пример закрытия счета 4.304.04.000 и перечисления остатка неизрасходованного финансирования главному распорядителю бюджетных средств.

Пример 2

Учреждение в течение года получило от главного распорядителя на оплату коммунальных услуг 300 000 руб. За год на оплату коммунальных услуг израсходовали 280 000 руб.

В течение года бухгалтер делает следующие проводки по счетам:

Дебет счета КИФ.4.201.11.510 Кредит счета КРБ.4.304.04.223 — 300 000 руб. — получено финансирование на оплату коммунальных услуг;

Дебет забалансового счета 17 (код бюджетной классификации расходов) — 300 000 руб. — отражено поступление средств на счет учреждения;

Дебет счета КРБ.4.401.20.223 Кредит счета КРБ.4.302.23.730 — 280 000 руб. — начислены расходы по коммунальным услугам;

Дебет счета КРБ.4.302.23.830 Кредит счета КИФ.4.201.11.610 — 280 000 руб. — оплачены коммунальные услуги согласно заключенным договорам;

Кредит забалансового счета 18 (код бюджетной классификации расходов) — 280 000 руб. — отражено выбытие средств со счета учреждения.

В конце года в учете оформляются следующие проводки:

Дебет КРБ.4.304.04.223 Кредит счета КИФ.4.201.11.610 — 20 000 руб. — перечислена сумма неиспользованных средств;

Кредит счета 18 (код бюджетной классификации расходов) — 20 000 руб. — отражено выбытие средств со счета учреждения;

Дебет счета гКБК.4.401.30.000 Кредит счета КРБ.4.401.20.223 — 280 000 руб. — закрыт счет 4.401.20.223 ;

Дебет счета КРБ.4.304.04.223 Кредит счета гКБК.4.401.30.000 — 280 000 руб. — закрыт счет 4.304.04.223.

__________________

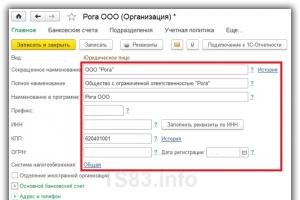

Уточним, что такое КДБ, КРБ, КИФ в бюджетной классификации. В программе «1C: 8.2» используется справочник группы «Бюджетная классификация» для формирования 26-разрядных номеров счетов Рабочего плана счетов учреждения, оформления расчетно-платежных документов, а также для построения иерархической структуры бюджетной классификации в целях формирования бюджетной отчетности в структуре бюджета (сводной бюджетной росписи). Справочники поставляются заполненными и содержат соответствующие бюджетные классификаторы, утвержденные Приказом Минфина России от 01.07.2013 № 65н (в ред. от 11.06.2014). Так, классификация доходов (КДБ) представлена четырьмя справочниками:

- группы, подгруппы КДБ;

- статьи, подстатьи КДБ;

- подвиды доходов КДБ.

Классификация источников финансирования (КИФ) дефицита бюджетов представлена также четырьмя справочниками:

- группы по бюджетной классификации;

- группы, подгруппы КИФ;

- статьи КИФ;

- виды источников КИФ.

Классификация расходов бюджетов (КРБ) представлена семью справочниками:

- главы по бюджетной классификации;

- разделы, подразделы КРБ;

- целевые статьи КРБ;

- программы целевых статей КРБ;

- подпрограммы целевых статей КРБ;

- виды расходов КРБ;

- КОСГУ.

Справочник «Коды экономической классификации (КЭК)» поставляется в программе 1С заполненным, содержит коды операций сектора государственного управления (КОСГУ).

КЭК задается в карточке счета и хранится в регистре сведений «КОСГУ счетов».

Учет по кодам КОСГУ реализован в виде субконто «КЭК», которое прикреплено ко всем балансовым счетам.

Подбор полного 26-разрядного счета в объектах конфигурации осуществляется на основании регистров сведений «Рабочие счета» и «КОСГУ счетов».

КОСГУ — это аналитический код номера счета в 24-26 разрядах номера счета в плане счетов бухгалтерского учета бюджетных учреждений.

Так, доходы от оказания платных услуг отражаются на счете 2.401.10.130, здесь мы видим КОСГУ 130. Прочие доходы отражаются на счете 2.401.10.180 (КОСГУ 180).

Расходы за счет себестоимости по предпринимательской деятельности отражаются на счете 2.109.61.000, где применяется в последних разрядах КОСГУ. Например, затраты на заработную плату в себестоимости готовой продукции, работ, услуг отражаются на счете 2.109.61.211 (КОСГУ 211).

Рассмотрим КОСГУ по видам затрат:

211. Заработная плата.

212. Прочие выплаты.

213. Начисления на выплаты по оплате труда.

220. Приобретение работ, услуг,

в том числе:

221. Услуги связи.

222. Транспортные услуги.

223. Коммунальные услуги.

224. Арендная плата за пользование имуществом.

225. Работы, услуги по содержанию имуществом.

226. Прочие работы, услуги.

260. Социальное обеспечение,

в том числе:

262. Пособия по социальной помощи населению.

263. Пенсии, пособия, выплачиваемые организациями сектора государственного управления.

290. Прочие расходы.

270. Расходы по операциям с активами,

в том числе:

271. Амортизация основных средств и нематериальных активов.

272. Расходование материальных запасов.

273. Чрезвычайные расходы по операциям с активами.

Также счет 0.401.20.000 в разделе «Финансовый результат» имеет аналитический КОСГУ. Например «Прочие расходы» отражаются на счете 0.401.20.290 (КОСГУ 290).

В бюджетных учреждениях себестоимость готовой продукции работ, услуг отражается на счете 0.109.61.000 (в разрезе КОСГУ) по КФО 2 по предпринимательской деятельности и по КФО 4 по бюджетной деятельности. Расходы за счет прибыли по предпринимательской деятельности (материальная помощь, расходы на цветы, на подарки) относят сразу на финансовый результат счет 2.401.20.000.

Чтобы в конце года сделать закрытие счетов и определить финансовый результат нужно сначала в конце отчетного периода затраты по счету 0.109.61.000 (в разрезе КОСГУ) списать на счет 0.401.20.000 (в разрезе КОСГУ) (рис. 1).

|

СЧЕТ 401.20 КФО 2 |

Сальдо на начало |

Обороты за период |

Сальдо на конец |

|||

|

дебет |

кредит |

дебет |

кредит |

дебет |

кредит |

|

|

Виды затрат |

||||||

|

211. Заработная плата |

||||||

|

263. Пенсии,пособия,выплачиваемые организациями сектора государственного Управления |

||||||

|

271. Аморизация основных средств |

||||||

|

272. Расходование материальных запасов |

||||||

|

290. Прочие расходы |

||||||

|

Итого |

1 218 071,12 |

1 218 071,12 |

||||

Рис. 1. Расходы текущего года, отнесенные сразу на финансовый результат (руб.)

B программе «1С: Предприятие8.2» выбираем операцию «Услуги» → «Списание затрат». После этого выбираем режим заполнения «Заполнить по итогам» и нажимаем F5.

Подбираем услуги (зарплата, начисления на зарплату, коммунальные услуги, транспортные услуги, услуги по содержанию имущества, аренда, прочие услуги и т. д.), результат заполнения — в документ (все услуги в итоговой сумме по счету 0.109.61.00). Так формируется справка ф. 0504833, которая отражает «Списание затрат по услугам и работам» (рис. 2).

|

Номер счета |

КОСГУ |

Номер счета |

КОСГУ |

Наименование затрат |

Сумма |

|

Заработная плата |

|||||

|

Компенсация за отпуск |

|||||

|

Больничный 3 дня |

|||||

|

Пособие до 3 лет |

|||||

|

Спецжиры |

|||||

|

Соц. страх 2,9 % |

|||||

|

Пенсионный накопительный |

|||||

|

Травматизм |

|||||

|

Пенсионный страховой |

|||||

|

Мед. страх. ФФОМС 5,1 % |

|||||

|

Услуги связи |

|||||

|

Прочие услуги |

|||||

|

Налог на имущество |

|||||

|

Транспортный налог |

|||||

|

Коммунальные услуги |

|||||

|

Списание материалов |

|||||

|

Транспортные услуги |

|||||

|

Вневедомственная охрана |

|||||

|

Расходы на амортизацию |

|||||

|

Зарплата по договорам |

|||||

|

Мед. страх. ФФОМС 5,1 % |

|||||

|

Пенсионный накопительный |

|||||

|

Пенсионный страховой |

|||||

|

Зарплата по договорам |

|||||

|

Мед. страх. ФФОМС 5,1 % |

|||||

|

Пенсионный страховой |

|||||

|

Пенсионный накопительный |

|||||

|

Итого |

16 083 462,42 |

Рис. 2. Справка к документу «Списание затрат по услугам и работам» от 31.12.2013 (форма 0504833) по предпринимательской деятельности, руб.

Итак, мы сформировали справку ф. 0504833 «Списание затрат по услугам и работам» по завершению финансового отчетного года и можем перейти к формированию документа по закрытию балансовых счетов в конце года и определению финансового результата. Формируем форму 0504833 (рис. 3). Эта же форма используется для закрытия балансовых счетов в конце года.

|

Номер счета |

КОСГУ |

Номер счета |

КОСГУ |

Наименование затрат |

Сумма |

|

2.401.10 |

|||||

|

Заработная плата |

|||||

|

Компенсация за отпуск |

|||||

|

Больничный 3 дня |

|||||

|

Пособие до 3 лет |

|||||

|

Спецжиры |

|||||

|

Соц. страх. 2,9 % |

|||||

|

Пенсионный накопительный |

|||||

|

Травматизм |

|||||

|

Пенсионный страховой |

|||||

|

Мед. страх. ФФОМС 5,1 % |

|||||

|

Услуги связи |

|||||

|

Прочие услуги |

|||||

|

Налог на имущество |

|||||

|

Транспортный налог |

|||||

|

Коммунальные услуги |

|||||

|

Списание материалов |

|||||

|

Транспортные услуги |

|||||

|

Вневедомственная охрана |

|||||

|

Расходы на амортизацию |

|||||

|

Зарплата по договорам |

|||||

|

Мед. страх. ФФОМС 5,1 % |

|||||

|

Пенсионный накопительный |

|||||

|

Пенсионный страховой |

|||||

|

Зарплата по договорам |

|||||

|

Мед. страх. ФФОМС 5,1 % |

|||||

|

Пенсионный страховой |

|||||

|

Пенсионный накопительный |

|||||

|

Прочие расходы |

|||||

|

Пенсии, пособия |

|||||

|

Итого |

35 647 690,96 |

Рис. 3. Справка «Закрытие балансовых счетов в конце года» от 31.12.2013 года (форма 0504833) по предпринимательской деятельности, руб.

Из этой формы мы определяем финансовый результат по предпринимательской деятельности учреждения:

Дебет счета 2.401.10.130 Кредит счета 2.401.30.000 — 18 346 157,42 руб.;

Дебет счета 2.401.30.000 Кредит счета 2.401.20 (КОСГУ) — 17 301 533,54 руб.

Финансовый результат равен 1 044 623,88 руб. по предпринимательской деятельности. Налог на прибыль за отчетный год — 200 000 руб.

Значит, в годовой форме 0503721 «Отчет о финансовых результатах деятельности учреждения» по коду строки 300 «Чистый операционный результат» будет отражена сумма 844 623,88 руб. (1 044 623,88 руб. - 200 000 руб.).

Как видим из справки «Закрытие балансовых счетов в конце года» от 31.12.2013 года (ф. 0504833) (рис. 4), бюджетное финансирование за счет субсидий, полученное от главного распорядители бюджетных средств, закрыто полностью, иначе говоря, израсходованы субсидии для выполнения государственного задания в полном объеме, финансовый результат равен 0:

|

Номер счета |

КОСГУ |

Номер счета |

КОСГУ |

Наименование затрат |

Сумма |

|

Заработная плата |

|||||

|

Начисления на зарплату |

|||||

|

Услуги связи |

|||||

|

Коммунальные услуги |

|||||

|

Прочие расходы |

|||||

|

Итого |

22 279 200,00 |

Рис. 4. Справка «Закрытие балансовых счетов в конце года» от 31.12.2013 года (ф. 0504833) по бюджетной деятельности

Как видим, бюджетное финансирование за счет субсидий, полученное от главного распорядителя бюджетных средств, закрыто полностью, иначе говоря, субсидии для выполнения государственного задания израсходованы в полном объеме, финансовый результат равен 0:

Дебет счета 4.401.30.000 Кредит счета 4.401.20(КОСГУ) — 11 139 600 руб.;

Дебет счета 4.304.04(КОСГУ) Кредит счета 4.401.30.000 — 11 139 600 руб.

Итак, мы рассмотрели бухгалтерские проводки по закрытию счетов в конце года казенных, бюджетных, автономных учреждений, проанализировали простые примеры закрытия счетов бюджетного учреждения, рассмотрели порядок формирования таблиц к справке 0504033 «Закрытие балансовых счетов в конце года» в двух вариантах — по предпринимательской и по бюджетной деятельности (за счет субсидий), и после закрытия счетов определили финансовый результат (он у нас положительный, это значит, что доходы превысили расходы).

С. С. Велижанская, заместитель главного бухгалтера